20代になって社会人生活にも慣れてきたけれど、

「このままで将来大丈夫かな…?」

とお金の不安を感じ始めていませんか?

貯金は少しずつは増えているけど、投資や資産形成となると難しそうで一歩踏み出せない人も多いのでは?

この記事では、初心者の方でも今日から実践できる「20代に必要なお金の勉強方法」を、やさしくわかりやすく解説します。

目次

1. 20代がお金の勉強をするべき理由

1-1. 早く始める人ほど有利だから

20代で「お金の勉強」を始める一番のメリットは、「時間」という強力な味方がつくことです。

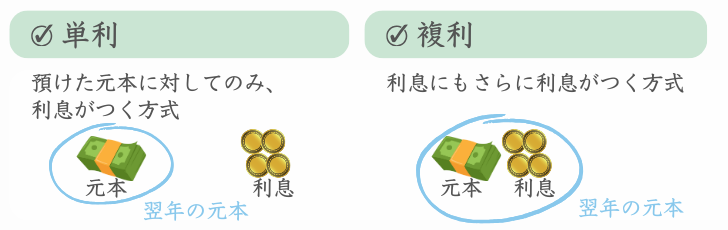

というのも、「複利」という仕組みがあるから。

「複利」というのは、「増えたお金がさらにお金を生む」仕組み。

最初に得た利益が元本に加わり、次はその合計額に対して利益がつく。

この繰り返しで、雪だるま式にお金が育っていくんですよ。

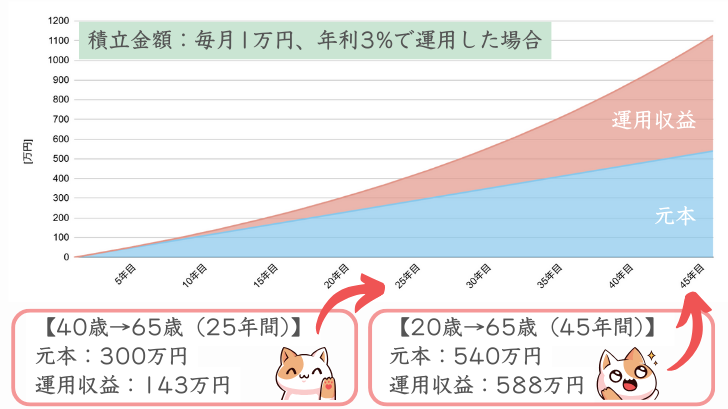

たとえば、老後にそなえて毎月1万円を積み立てるとします。

20代から始める人と40代から始める人では、老後までの運用期間が20年以上も変わりますよね。

この“時間の差”が、将来の資産額に大きな違いを生むんです。

20歳から毎月1万円を積立て、年利3%で運用した場合、65歳までに積み立てた元本は540万円ですが、運用収益を合せると約1,128万円になります。

つまり、運用収益は約588万円。

一方、40歳から同じことを始めると、65歳までに積み立てた元本は300万円で、運用収益を合せると約443万円になります。

このときの運用収益は約143万円。

20年の運用期間の違いで、運用収益の差は445万円にもなるんです!

もちろん、40歳から始めても複利の恩恵は受けられますが、運用期間が短くなる分、その効果は弱くなります。

| 開始年齢 | 運用期間 | 元本 | 複利運用後 | 増加額(運用収益) |

|---|---|---|---|---|

| 20歳 | 45年 | 540万円 | 約1,128万円 | +588万円 |

| 40歳 | 25年 | 300万円 | 約443万円 | +143万円 |

どうです?

「早く始めた方が有利」という意味が分かっていただけたのではないでしょうか?

私が「お金の勉強」に興味を持ったのは30代のとき。

もっと早く「お金の勉強」の大切さに気づいて勉強すればよかった…

1-2. ライフイベントが少ない年代だから

もちろん人によってさまざまですが、特に20代前半はまだ、大きなライフイベント(結婚・子育て・住宅購入など)が少ない時期です。

独身であれば支出を自分でコントロールしやすいですし、実家暮らしなら家賃負担が少ないケースが多いのではないでしょうか?

この場合、比較的、貯蓄や投資に回せるお金を確保しやすいタイミングですよね。

だから、「少額でもコツコツ積み立てる練習をする」のに最適な時期なんです。

また、失敗してもリカバリーしやすいのも20代の強み!

たとえば、投資で多少の損失を出しても、これから何十年も働けるので取り戻せます。

20代のうちに家計管理や投資などの経験を小さくでも積んでおけば、30代・40代になってから慌てることも少なくなるし、何より家計管理や投資が習慣になれば、今後の人生で大きなプラスとなります。

1-3. モヤモヤを解消できるから

こういったモヤモヤを抱えている方、多いのではないでしょうか?

でも、お金の勉強をすることで、こういったモヤモヤを解消できるかもしれません。

なぜなら、モヤモヤの正体をハッキリさせることができるから。

不安って、原因が分からなかったり、解決方法が分からないときに感じませんか?

家計の問題点や改善点が分かれば、あとは改善・実践していくのみです。

「月〇万円、固定費を削減しよう」

「〇〇資金として、35歳までに〇〇万円貯めよう!」

といったように、お金の不安に対して、何をしたらいいのか自分で考えることができるようになります。

これは一生役立つスキルです。

「お金がないからガマンしないと…」を避けるために、「お金の勉強」で将来の選択肢を増やしましょう!

とはいえ、「お金の勉強って具体的には何をしたらいいの?」と思った方、次から確認していきましょう。

2. 20代のお金の勉強は何から始める?

2-1. まずは家計管理から始めよう

「お金の勉強」というと…

「資産形成・運用」「税金」「社会保障」といった、難しそうな言葉を思い浮かべた方も多いのではないでしょうか?

でも、いきなり難しそうな内容から始めなくてもいいですよ。

最初の一歩としておすすめは、「自分のお金の流れを知ること、つまり家計管理」です。

なぜなら、家計管理ができていない状態で投資をしても、

してしまうかも…

そうならないために、毎月の収入と支出を「見える化」することから始めるのがおすすめです。

とはいえ、家計簿をこまかい項目まで完璧につける必要なんてありません。

最低限、この4つをざっくり把握するだけでもOKです。

たとえばスマホの家計簿アプリを使えば、自動集計もしてくれるし、そんなに手間はかかりませんよ。

負担にならない範囲で、やってみましょう!

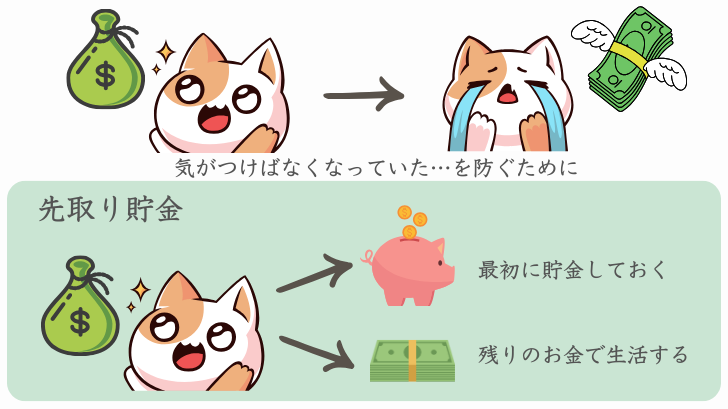

2-2. 「先取り貯金」で確実に貯める

「ついついムダ遣いしてしまって、結局貯金ができない…」

という方におすすめなのが、「先取り貯金」。

「先に貯金を取り分ける仕組みを作る」ことです。

このように、給与が入ったら、まず貯金用口座へ一定額を移し、残りのお金で生活するようにすることで、「気づいたら使い切ってしまった…」を防げます。

先取り貯金の目安は、最初は手取りの10%程度からでOK。

慣れてきたら少しずつ増やしていくといいですね。

2-3. 「固定費の見直し」で支出を減らす

そして、家計管理でとても大事なのが固定費の見直しです。

こういった固定費は、一度見直すだけで、毎月の支出を大きく減らせることがあります。

しかも、その効果は毎月ずっと続くんです。

特に「スマホ代」や不要な「サブスク」「保険」は、削りやすい固定費の代表格。

私も以前、保険の見直しをして月8,000円安くなったことがあります。

1年間だと9万6,000円、5年間で48万円もの節約になりました!

忘れてならないのは、家計管理は、お金を使うことを「ガマンして節約する」ことではないということ!

「ずっとやりたかったこと」や「趣味」をガマンして貯金に回したり、行き過ぎた節約で楽しみもすべて封印することではありません。

「将来」も考えつつ、「今」しかできないことも楽しむ。

そのために、 お金の使い道を自分でコントロールできるようになりたいですね。

20代で知っておきたい制度・仕組み

3-1. 「新NISA」の基礎

そもそも「NISA(ニーサ)」とは、「少額投資非課税制度」のこと。

簡単にいうと、投資で得られた利益が非課税(税金がゼロになる)になる制度です。

2024年1月から「新NISA」となって、より使いやすくなりました。

通常、株や投資信託で利益が出ると、約20%の税金がかかります。

つまり、株で10万円の利益が出ても、その約20%(約2万円)は税金でひかれてしまい、手元に残るのは約8万円になってしまうんです。

それが、新NISAを使えば、税金がゼロ。

つまり、10万円がそのまま利益として手元に残ります。

もちろん、人によって状況も考え方もそれぞれなので、「新NISA」を利用する・しないは自由です。

でも、どんな制度でどんなメリットがあるのかを知り、自分で「する・しない」を選択できるようにしましょう。

3-2. 社会保険・税金の基本

みなさん、自分の「給与明細」をしっかり見たことありますか?

「給与明細」を見ると、いろいろな金額が引かれていますよね。

「えっ、こんなに引かれているの!?」

とビックリしたことがある方も、多いのではないでしょうか?

引かれているのか、

そして、それは

引かれているのか、を知っておくと、手取りの意味や将来の保障がぐっと理解しやすくなります。

恥ずかしながら、「お金の勉強」を始めるまでの私は、手取り額しか見てなかったし、興味もなかったんです。

お金を稼ぐために働いているのに、その明細をきちんと見ていないなんて、おかしな話ですよね。

給与明細の内容を簡単に紹介すると、

となりますが、控除には主に次の2つがあります。

このうち、社会保険料に該当するのは主に次の4つです。

これらは「いざという時のための保険料」で、会社員の場合は基本的に、会社と折半して負担しています。

次に税金で、次の2つがあります。

「会社からの支給額=手取り」ではないのは、この社会保険料と税金が差し引かれているからなんですね。

こんなふうに、まずは自分の給与明細を見て中身を理解する。

これだけでも十分「お金の勉強」です。

4. お金の勉強におすすめの方法

4-1. 本で学ぶ

体系的にお金の知識を学びたいなら、本がおすすめです。

でも、わざわざ本を買わなくても、ネットにはたくさんの記事があります。

数日前や数時間前の最新情報が得られたり、とても分かりやすい記事も多くありますよね。

何より、インターネットで検索するだけで読める手軽さが魅力です。

ただし、ネット記事では情報が断片的になりがちというデメリットもあります。

一方、本は初心者向けに順を追って解説してくれるので、理解が深まりやすいんです。

これから「お金の勉強」を始めようという方に特におすすめなのは、イラストや図解がメインの初心者向けのもの。

難しい専門用語が少なく、「家計管理」「貯金」「投資」「保険」など、幅広いテーマをやさしくまとめてある本から入るとスムーズに読めますよ。

読むときのコツは、

“すべて理解しようとしなくてOK” ということ。

まずは「なんとなく全体像が分かった」くらいで十分です。

私が読んだ本の中で、初心者さんにもおすすめの3冊を紹介しますね。

まず1冊だけ読みたい人には「お金の大学」、教科書的にじっくり読みたい人には「お金の超基本」、楽しく読みたい人には「お金に困らない方法」がおすすめです。

4-2. YouTube・SNSで学ぶ

今はYouTubeやSNSでも、質の高いお金の情報がたくさん手に入る時代です。

スキマ時間で気軽に学べるのが魅力ですよね。

図や事例を用いてわかりやすく解説してくれるチャンネルも多く、「本は苦手…」という人にもおすすめです。

ただし注意点もあります!

SNSには偏った情報や極端な意見、間違った情報も混ざっているということ。

などの甘い言葉には注意してください。

複数の情報源を参考にしながら、冷静に取捨選択する姿勢が大切です。

4-3. FP資格で学ぶ

「お金について、しっかり学んでみたい」

という人に向いているのが、FP資格です。

その内容は、日常生活で役立つ身近な内容ばかりなので、資格取得が目的でなくても実生活に役立ちます。

FP資格で学べる分野は、

など、幅広い内容が含まれているんです。

特に、FP3級は誰でも受験することができるので初心者さんにはぴったり。

「将来に不安があるから、体系的に知識をつけたい」という20代の方におすすめの勉強方法です。

私が選んだのも、この方法。

もともと理系出身でお金の知識ゼロだった私ですが、FP3級を勉強したことで、「社会人として必要なお金の基礎知識は持てたかな」と自信になりました。

私はFP資格を取ったことで、家計改善や保険、投資などにも積極的に関わっていけるようになりました!

【まとめ】20代は、お金の勉強を始める最高のタイミング

この記事を読んでいるあなたは、20代にして「お金の勉強」に興味を持っているということ。

それだけで、すでに一歩リードしています。

私が20代の頃は「お金の知識」ゼロで、お金に関する情報は興味なしでした。

だからこそ、早くからお金の勉強をする大切さに気づいているあなたには、今すぐ始めて欲しいんです。

お金の勉強は、将来の「安心」を少しずつ積み重ねていく作業です。

完璧を目指す必要はありません。まずは小さな一歩を、今日から始めてみましょう。

もう少し具体的に考えてみましょう。